来源:麦肯锡官网

中国加速迈向碳中和:碳捕集利用与封存技术(CCUS)

编者按

在“中国加速迈向碳中和”系列文章中,我们畅想了2050年由电动汽车、氢气炼钢、光伏发电、绿色储能等新能源元素主导的碳中和世界。这一愿景的实现意味着全球需要在2030年将人为产生的二氧化碳净排放量较2010年减少约45%,到2050年达到净零排放。面对目标与时间的双重挑战,碳中和转型如箭在弦。在各国竞相开展相关研究与落地工作之时,中国在2020年9月举行的第七十五届联合国大会一般性辩论上提出了碳达峰碳中和目标。近日,两份纲领性文件《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》与《2030年前碳达峰行动方案》接连发布,中国 “双碳“行动路线图逐步明确。这两个文件重申了中国此前承诺的2030年碳达峰、2060年碳中和的双碳目标,并提出具体的实施路径和阶段目标。

在此大背景下,麦肯锡中国区启动了大规模碳中和转型研究,联合国可持续发展目标13“气候行动”也被麦肯锡中国区纳入履行社会责任的重点内容。基于麦肯锡全球可持续发展研究的丰富经验,结合对中国社会、行业和企业的全面理解和深刻洞见,动员全球百余名专家的知识力量,开展横跨各大主要工业板块的碳中和转型趋势、对策和技术研究,我们希望通过种种努力,能为中国早日达成碳中和目标略尽绵力。

这是本系列的第七篇文章,我们将探究碳捕集利用与封存(CCUS)技术对中国碳中和转型的意义,后续还将发布有关氢能的专题研究。我们非常欢迎各界专家同仁不吝赐教,您可在留言区提出宝贵意见,也可直接与团队取得联系。我们期待与社会各界共同推进绿色中国碳中和转型之伟业。

推广CCUS势在必行

为实现1.5摄氏度的温控目标,到2050年全球二氧化碳减排必须达到80%以上。碳捕集利用与封存(CCUS)是实现这一目标的必要技术手段,预计到2050年CCUS将抵消当前全球碳排放量的10%-20%。过去十年间,CCUS产能规模翻了一番。当前全球产能达到4000万吨,约半数集中在美国。CCUS产能目前主要用于天然气加工,自然界天然气矿床可能含有大量二氧化碳,有些浓度甚至高达90%,在天然气出售或进一步加工成为液化天然气之前,必须使用CCUS技术将二氧化碳分离出来。未来将有约35个CCUS项目计划在2030年前建成。如能按期建成达产,CCUS产能将较当前增加两倍。

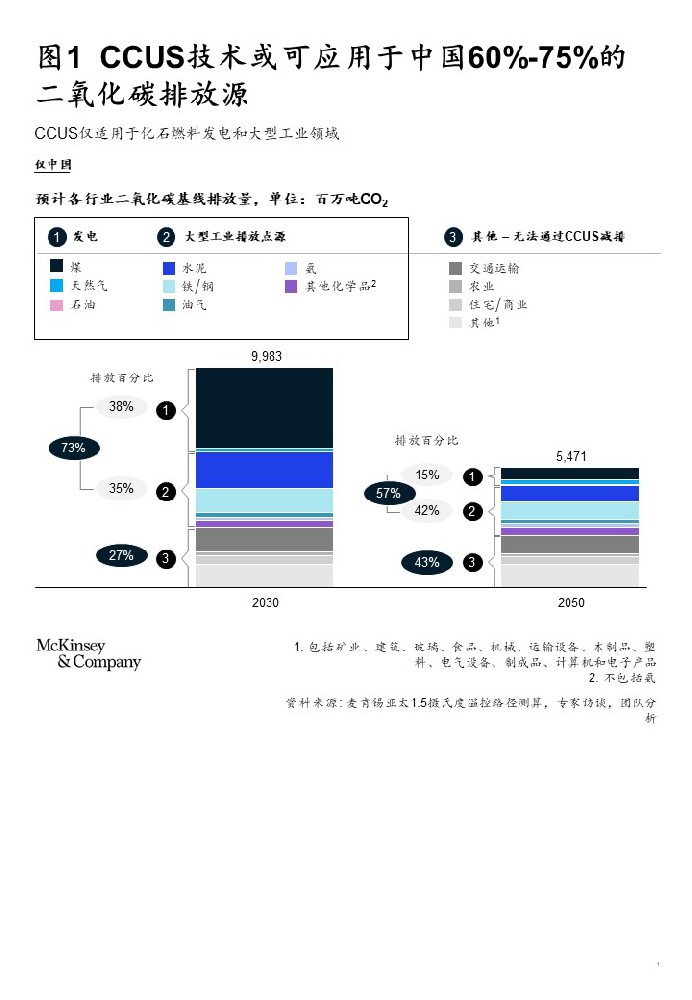

CCUS是中国实现1.5摄氏度温控目标的关键技术抓手,可广泛应用于各行各业,特别是占中国二氧化碳排放量的60%-75%的电力行业及减排较难的工业部门,CCUS更是不可或缺的技术手段(见图1)。综合考量麦肯锡1.5摄氏度情景分析的排放总额,以及其他抓手潜在的最大排放量,我们发现这些难减行业减排目标的35%-40%需要依靠CCUS等尚不成熟的技术加以解决。如果其他减排抓手的应用速度与规模不理想,就更需要CCUS来填补碳中和缺口。到2050年,CCUS年减排量要达到约14亿吨二氧化碳,而当前产能仅100万吨,应加快探索大规模应用手段。

根据我们的分析,到2050年,中国二氧化碳年度减排量需达14亿吨,累计减排量约为190亿吨。目前CCUS有三种推广设想:1,匀速推广,即保持均匀的增长速度推广;2,有序过渡,即在2030年留出50%的缓冲,之后扩大规模;3,先慢后快,即在2030年留出75%的缓冲,之后扩大规模。

我们认为“先慢后快”可能是目前最合适的推广路径。在这样的情景下,未来十年是规模化推广CCUS应用的关键时期,在不超过碳排放预算的前提下争取平稳顺利推广,最终实现累计捕集约190亿吨的二氧化碳。短期来看,各行各业应当积极探索提高能效等经济效益更好的抓手,将CCUS作为最后的手段。我们也需要明确一个重要却容易被忽视的事实,即如果2030年各种负排放技术依然未见成熟,则需要更多地依靠CCUS来实现碳中和目标。

CCUS技术全链条和实施成本分析

CCUS全链条由二氧化碳来源、捕集、运输、利用/封存这四个环节构成。我们分析了各个环节的主要技术及其可行性,并以封存为例,对CCUS全链条的实施成本进行拆解。我们认为,未来需要进一步探索降本抓手和收益机制,加快推动CCUS扩大部署。

捕集技术—排放源浓度

碳排放源的二氧化碳浓度决定了捕集化学方法,随着二氧化碳浓度升高,捕集成本随之降低。目前各类技术提供商正在加紧研发低浓度点源与直接空气捕获等化学方法。技术最为成熟的高浓度点源(50%-90%浓度的烟气)主要来自乙醇、氨和天然气加工的排放,无需化学方法,可通过脱水和压缩设备实现碳捕集;低浓度点源(5%-15%浓度的烟气),主要来自于大型减排难行业的点源,如发电厂和水泥厂,可通过化学溶剂、固体材料吸附剂、膜分离等捕集方法,其中化学溶剂捕集方法较为成熟;直接空气捕获是实现“负排放”必需的技术手段,从大气环境中捕获低浓度二氧化碳,可通过高温碱性水溶液吸收再生、低温固体吸附剂(TSA)再生、低温液体溶剂(MSA)再生,目前技术尚不成熟(见图2)。

捕集技术—捕集成本

捕集成本与二氧化碳排放源浓度成反比,目前仅5%的排放量同时具备技术和经济可持续性,需要激励措施与技术提升。高浓度点源在当前激励政策下已具备经济可持续性,但它们的排放量小于5%;低浓度点源在不断出台的激励措施下将具备经济可持续性;直接空气捕获将需要激励措施以及技术提升才能实现经济可持续性。

捕集技术—生产阶段

根据碳排放源的不同,可以在生产过程的不同阶段捕集二氧化碳。以发电厂为例,可通过燃烧前、燃烧后与富氧燃烧的方式段捕集二氧化碳。燃烧前捕集过程将燃料转化为氢气和二氧化碳的气体混合物,促进清洁燃烧,并使二氧化碳被压缩后能够运输;燃烧后捕集过程将二氧化碳从尾气中分离,使用液体溶剂捕集二氧化碳;燃烧后捕集过程中的富氧燃料使用氧气而非空气作为燃料,使废气中产生高浓度的二氧化碳,便于分离。

运输技术

管道是当前大量运输二氧化碳最主要的选择。在一定运输距离(650公里)内,管道运输具有成本优势。美国拥有约6500公里二氧化碳管道,约占全球总长度的85%,而这一长度远不足以满足减排目标下的CCUS管道运输需求。预计到2050年,所需的CCUS二氧化碳运输管道长度大约是当前的100倍。预计未来通过一体化CCUS项目,可建立起囊括多个排放点源、汇集点和封存点的二氧化碳运输网络。一旦形成规模经济效应,可降低单个参与项目的门槛与成本。当前,美国正在研究将自身现有的天然气、合成氨、乙醇等基础设施与未来建设的二氧化碳管道相结合可能释放的潜力。船舶运输是长距离运输的一种新兴替代选择,当前主要应用于食品级液态二氧化碳的运输。铁路与卡车可用于少量运输二氧化碳,其较大的应用潜力在于将二氧化碳配送到终端市场。所有的运输方式都需将二氧化碳加压压缩,当前液态和超临界流体二氧化碳运输正在成为远距离储存获取的手段。

利用技术

降低CCUS技术实施成本的关键在于找到合适的利用技术。我们分析了各类CCUS利用技术可能实现的二氧化碳减排量(见图3),包括提高石油采收率技术(Enhanced oil recovery, EOR,当前主要应用在陆上)、化学利用技术和生物利用技术。目前行业正在衍生新的技术发展趋势,包括诸如在离岸海上油田中开发EOR项目和利用二氧化碳直接合成淀粉等。在各类利用技术的应用上,我们的主要判断如下:EOR具有经济价值,因而被认为是短期内更可行的方案。然而油价下行压力可能影响相关需求,预计EOR需求会在2035-2040年达到顶峰,随后下降。化学利用技术包括在化工生产过程中使用二氧化碳,如有机碳酸盐、煤化工等,对二氧化碳终态浓度的要求较低(约40%),因而成本更低,有进一步研发的潜力;我们也观察到化学利用技术的需求正在逐步增加,但仍无法充分消化大量的二氧化碳排放。生物利用技术将二氧化碳用于食品和饮料生产,但由于对二氧化碳终态浓度的要求较高(浓度约90%以上),因而成本更高、需求较少。

封存技术

无法被利用的二氧化碳,则需要通过封存技术进行埋存。然而就目前来看,封存技术对于企业来说成本极为高昂,且没有经济价值,需要政府出台相关政策进行激励。同时,实施封存需要合适的地质条件,因此合适的封存地点以及容量可能是天然限制因素。我们分析了可能的封存地点,枯竭油田封存、枯竭气田封存和陆上咸水层封存是潜力相对较高的选几个选项。其中,枯竭油田封存和枯竭气田封存地点多集中于中国北部和东部地区,且油田和气田大多相邻,预计封存总容量是CCUS总需求量的30%。枯竭油田封存以及枯竭气田封存实施额外成本较少,是较成熟的技术流程,在运用EOR技术充分捕获采收潜力后,EOR现场最终往往留作直接封存,且油气公司为相关地块和设施的所有者,易于施行管理。

然而需要注意的是,油气田封存可能存在一定的泄漏风险,多是由于油气田的设计和开采方式所致,例如油井、裂缝可能发生泄漏。陆上咸水层封存空间更大、更分散,在西南、中国中部等地区应用潜力更大,同时可能更适合布局分散的行业板块,例如水泥行业。陆上咸水层封存具有广阔的应用潜力,预计封存总容量是CCUS总需求量的50-70倍。然而陆上咸水层封存不确定性也更高,运输和封存设施可能需要第三方运营商进行投资和管理;同时,土地用于高浓度二氧化碳封存的相关法规和申报流程复杂,当前在中国仅有一项试点。另外,陆上咸水层封存需要考虑地质构造稳定性,不同地区的封存适宜程度存在差异,适宜性高的地区泄漏风险相对较低。

降本抓手

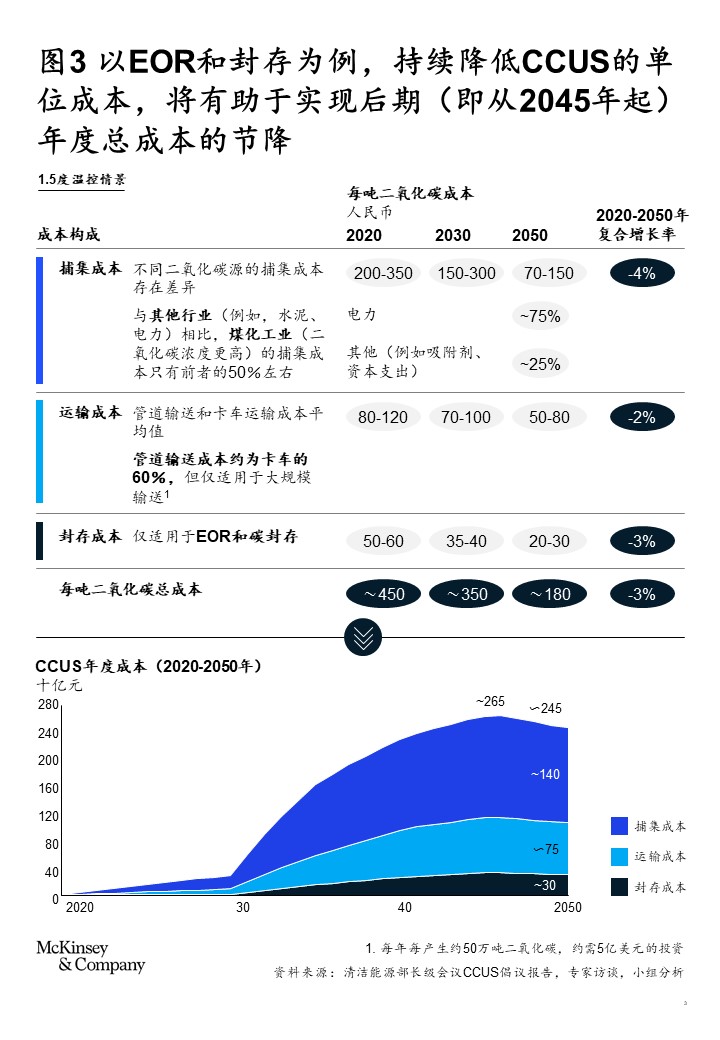

我们的成本拆解分析发现,CCUS的成本主要集中在捕集环节,且随着需求量的扩大,2030年后成本将会大幅上升。为扩大CCUS的应用规模,亟需进一步研究降本抓手,包括开发第二代碳捕集技术、降低电力成本、形成规模经济效应、优化封存点规划、合理利用社会资源等。其中,我们认为潜力最大的降本抓手为降低电力成本、提高能源效率和利用规模经济,通过降低单位二氧化碳耗电量和用电成本,实现在捕集环节显著降本;同时利用规模经济效应优化封存点规划,能够进一步降低运输和封存成本。在相对乐观的情景预测下,CCUS成本可能降低30%-40%。

CCUS技术在中国的投资

在中国投资布局的CCUS主要分为三种类型:具有经济价值的EOR项目、“绿色煤电”试点项目和新兴技术试点项目。当前CCUS项目已在中国落地近30项,其中大部分是以油气公司为投资主体的EOR项目。如当前在建的齐鲁石化—胜利油田CCUS项目为全国首个百万吨级CCUS项目,预计2021年底投产,建成后齐鲁石化可将捕集的二氧化碳运送至胜利油田进行驱油与封存。

当前一系列CCUS试点项目正在涌现,如绿色煤电试点项目的投资主体主要为中国大型发电集团及其所属的投资机构,如2021年年初刚建成受电的由国家能源集团投资的国华锦界电厂15万吨/年的碳捕集与封存的全流程示范项目,目标是使煤炭发电达到二氧化碳和污染物的近零排放,并提高“绿色煤电”系统的技术经济性,为商业化做技术准备。

新兴技术项目投资主体更为多样化,当前仍处于研究阶段,尚不具有经济性,主要为未来投资主体自身的碳中和转型进行技术试点,或为二氧化碳的下游应用做技术试点与研究。例如海螺集团芜湖白马山水泥厂5万吨/年的CCUS项目将生产高浓度二氧化碳产品,应用于焊接、食品保鲜、干冰生产、激光、医药等领域。此外,中国科学院天津工业生物技术研究院近日也公布了以二氧化碳为原料,不依赖植物光合作用,直接人工合成淀粉的成功实验。

CCUS技术的宏观实施路径

我们认为,未来CCUS可能成为碳中和转型下的一项必不可少的技术选项,需要政策激励,与企业产生合力、加速推广。我们分析了美国如何建立推广CCUS价值链的应用案例,希望可以为中国业界提供有效参考(见图4)。

在美国应用案例中,燃煤电厂等二氧化碳排放方致力于建设大规模碳捕集设施,以期获得政府提供的碳税抵免;油田等碳封存点通过收集二氧化碳进行EOR/封存部分减免税款从而获益。此外,政府还对管道等基础设施投资以及CCUS技术研发提供补贴,并设计合适的监管框架以推动CCUS项目的开展。企业和外部投资者则可通过投资CCUS项目,换取税收抵免等稳定收益。

参考美国的应用案例,我们为全国范围的CCUS推广设计了“三步走”路径:

行业试点期(2021-2030):适当的政策机制(例如补贴及碳税)和切实的经营环境保障,可为CCUS项目创造经济激励和可持续的商业前景。同时,相关部门应基于2050年减排目标,评估CCUS设施和研发方面所需的投资,尽早开展资源规划与铺排。

地区推广期(2031-2040):各地区根据行业结构和可用资源,制定自己的CCUS发展路线图;同时,对于CCUS的应用加大相关支持(例如,补贴、政策支持),推动应用提速。

全国应用期(2041-以后):企业识别潜在的资源整合机会(例如CCUS企业、输送管道等)后,向价值链外围延伸拓展以捕获成本协同效益;在逐步取消部分CCUS补贴后,应学习其他地区商业模式的成功经验,并有序推动CCUS在全国的部署。

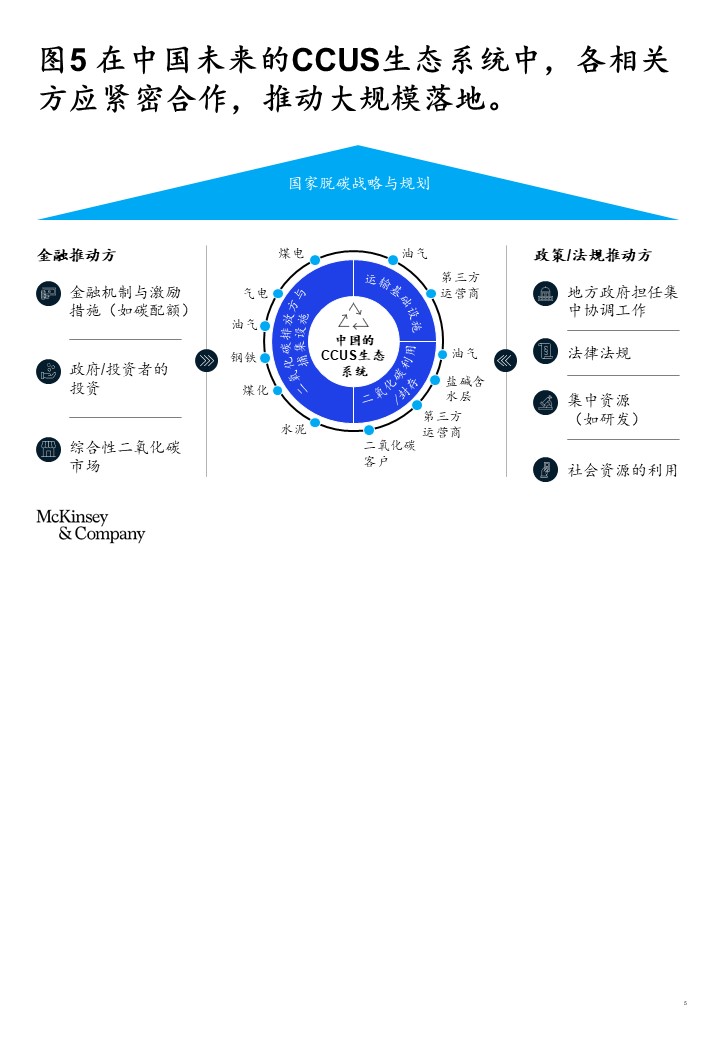

在中国未来的CCUS生态系统中,各方应通力合作、持续探索与调整校准适合中国的成本实施路径,推动CCUS大规模落地(见图5)。首先,应根据本地适宜的地质条件确定具体CCUS实施路径。其次,应建立多种机制协同各部门为CCUS的有序实施铺路。例如,建立商业机制如CCUS专项补贴、碳税和安全法规等其他支持机制为CCUS的部署营造良好的环境;同时可通过碳市场调节对于企业排放配额的分配和交易,对于CCUS项目的实际减排量计入信用在碳市场上交易。征收碳税有助于将减排成本转移至制造环节,从而为上游减碳提供激励。最后,建立跨行业、跨国界合作的CCUS生态圈,使政策制定者与企业开展有效对话;联合各方,集中资源,实现协同增效。可以积极与欧洲及美国相关部门和企业开展合作交流,共同促进CCUS的成本降低以及碳中和目标的实现。企业则需要在政策框架下密切关注CCUS相关政策动向与技术进展,积极探索二氧化碳利用的新商业模式,在碳中和转型大势中先人一步抓住机会。对于有一定资金基础的大型电力、油气企业,应积极与高校和科研单位开展CCUS试点,力争成为国际一流的CCUS服务提供商。

实现“零碳中国 ”,需要持之以恒的关键举措与实际行动。我们认为,碳中和转型早已不是“可选项”,而是如箭在弦的“必选项”。我们希望通过这一系列的文章提供思路和洞见,触发更多思维激荡和观点碰撞,与社会各界协力构建零碳社区,推动各方共同努力实现深度变革。

接下去我们还将就氢能技术展开深度论述。欢迎行业同仁与我们交流观点,或直接与团队取得联系。

作者:

华强森(Jonathan Woetzel)是麦肯锡资深全球董事合伙人及麦肯锡全球研究院联席院长,常驻上海分公司

汪小帆是麦肯锡全球董事合伙人,常驻上海分公司

克林特·伍德(Clint Wood)是麦肯锡全球董事合伙人,常驻休斯顿分公司

阿拉什戴尔·汉密尔顿(Alastair Hamilton)是麦肯锡全球董事合伙人,常驻休斯顿分公司

廖绪昌是麦肯锡全球副董事合伙人,常驻香港分公司

本文作者感谢冯梓君、高雅、黄逸楠、李星泽、李雅婷、李英、廖建凯、林天惠、卢奕丞、王循、王家骏、谢瑢、杨旭晨、姚宇涵、叶婧文、于冰清、袁子葳、张明亮、赵佳茵对本文的贡献。(排名按照姓氏顺序)

特别声明:本网站转载的所有内容,均已署名来源与作者,版权归原作者所有,若有侵权,请联系我们删除。凡来源注明低碳网的内容为低碳网原创,转载需注明来源。

-

1

-

2

-

3

-

4

-

5

-

6

-

7

-

8

-

9